Wirklich empfehlenswerte kostenlose Kreditkarten gibt es nur wenige – welche ist die beste im Vergleich? Die jahresgebührenfreie Barclays VISA Kreditkarte ist eine meiner persönlichen Favoriten: eine dauerhaft beitragsfreie Kreditkarte, mit der ich jetzt sogar weltweit an Geldautomaten gebührenfrei Geld abheben kann. Aber auch hier ist Vorsicht geboten: Wer sich auf das Kreditkarten-Angebot der Barclays einlässt und nicht aufpasst, kann schnell in die Kostenfalle treten. Mein Test der Barclays VISA zeigt Vorteile und Schwächen und bietet einen Vergleich mit möglichen Alternativen.

UPDATE

UPDATE

Mit einer Einschränkung ist die Barclays VISA empfehlenswert …

Wer eine kostenlose VISA-Kreditkarte mit guten Konditionen und edlem Design sucht, ist bei der auch von der Fachzeitschrift FocusMoney in Ausgabe 33/2022 als „Beste Kreditkarte mit Teilzahlungsfunktion“ empfohlenen Barclays VISA * gut aufgehoben. Auch Bezahlen mit Google Pay und Apple Pay ist hier möglich. Gebührenfrei Geld abheben kann man mit dieser Kreditkarte an Geldautomaten im EURO-Raum und weltweit. Das sind zusätzliche Vorteile dieses Angebots. Nur bei den Einstellungen zur Rückzahlung getätigter Umsätze ist Vorsicht geboten! Mehr dazu im Testbericht unten.

Die Vorteile der Kreditkarte sind:

- dauerhaft keine Kreditkartengebühr

- gebührenfreie Bargeldabhebung an VISA-Geldautomaten weltweit

- bis zu zwei Monate zinsfreie Zahlungspause

- bis zu 10 Zahlpläne mit fixer Rückzahlungsdauer möglich für Umsätze ab 200 Euro

- kontaktloses Bezahlen via NFC ist freigeschaltet

- 5-Sterne-Sicherheit inklusive: u.a. bis zu 500 Euro Notfallbargeld, Sicherheit bei Online-Zahlungen und im Online-Banking, Lieferschutz für online bestellte Ware

- bis zu 3 Partnerkarten gebührenfrei

- Rückzahlung von bis zu 100% der monatlichen Kreditkartenrechnung per Lastschrift auf Wunsch möglich

- kontaktlos bezahlen mit Google Pay und Apple Pay ist verfügbar

Diese Zusatzleistungen gibt es ohne Extra-Gebühr.

Wer den vollständigen Überblick über seine Kreditkarten-Umsätze behalten und teure Zinszahlungen vermeiden möchte, muss nach der Freischaltung der Karte aktiv werden. Standardmäßig ist die Rückzahlung der Umsätze auf nur 3,5% (mindestens 50 Euro) festgesetzt. Hohe Kreditkartenzinsen auf nicht getilgte Umsätze sind da trotz zweimonatiger Zahlungspause vorprogrammiert. Um hohe Zinszahlungen zu vermeiden, kann der maximale Prozentsatz der Rückzahlung manuell auf 100% per Lastschrift eingestellt werden. Die Einstellung kann einfach im Online-Konto oder über den telefonischen Kundenservice veranlasst werden. Die Tilgung der Kreditkartenumsätze ist alternativ zur Lastschrift auch per Überweisung möglich. Die einfachere Variante ist allerdings die Lastschrift. Im Online-Konto lässt sich die Rückzahlung zwischen 3,5% und 100% flexibel einstellen.

Wer seinen finanziellen Spielraum erweitern und jeden Monat nur einen Teil der Kreditkartenumsätze tilgen möchte, bezahlt bei Kreditkarten wie der Barclays VISA * Zinsen in Höhe von 20,99 % (Sollzinssatz; Stand: 01.08.2023) bei einem effektiven Jahreszins von 23,13 %. Eine Alternative dazu ist die zusätzliche Rückzahlungsoption „Mein Zahlplan“, die Barclays für bis zu 10 einzelne Umsätze und Bargeldabhebungen ab 200 Euro anbietet. Die Rückzahlungsdauer wird hier vorab festgelegt, der Kreditkartenzins ist niedriger als bei der standardmäßigen Teilrückzahlungsmöglichkeit. Die bessere Alternative zu „Mein Zahlungsplan“ ist es, die Rückzahlung aktiv auf 100% hochzusetzen.

VISA Kreditkarte von Barclays: Online schnell beantragt

Die Barclays VISA kann online mit Sofortentscheidung in Minutenschnelle beantragt werden. Aktuell gibt es die Kreditkarte für Neukunden dauerhaft ohne Jahresgebühr.

Die Identifizierung erfolgt sofort online via Video-Ident oder per Post-Ident.

Mein ausführlicher Testbericht zur Barclays VISA Kreditkarte:

Auf den ersten Blick klingen die Vorteile verlockend: Dauerhaft keine Jahresgebühren für die Kreditkarte und 0% Zinsen für einzelne Umsätze unter 500 Euro bei einer Laufzeit von 3 Monaten. Außerdem kann weltweit ab einer Mindestsumme von 50 Euro gebührenfrei Geld am Geldautomaten abgehoben werden – Deutschland inklusive. Aber wie kann sich die Barclay Bank das kostenlose Kreditkarten-Angebot leisten, habe ich mich gefragt und bei der Barclay Bank Hotline sowie bei der Verbraucherzentrale nachgeforscht.

Kostenlos Geld abheben mit der VISA-Karte?

Bei jeder Abhebung am Geldautomaten einer Bank muss Barclays an diese eine Gebühr zahlen. Normalerweise liegt die Gebühr bei ca. 5 Euro und wird von anderen Banken auf den Kunden umgelegt. Die Barclay Bank verzichtet darauf und ermöglicht dem Kunden so weltweit gebührenfrei Geld abzuheben *. Das heißt im Klartext: Es fällt keine Fremdwährungsgebühr an und auch keine Bargeldabhebungsgebühr. Geld abheben am Geldautomaten ist mit dieser Kreditkarte weltweit ab einer Mindestsumme von 50 Euro gebührenfrei! Hier holt die Barclay Bank die Kosten für die Kreditkarte also nicht herein.

Die mit der Barclays VISA Kreditkarte getätigten Umsätze werden immer erst bis zu 8 Wochen später zur Rückzahlung fällig. Während dieser Frist kann man im Online-Banking eine Entscheidung treffen, ob man entweder voll oder noch später in festen Raten oder flexiblen Teilbeträgen per Überweisung oder Bankeinzug bezahlen möchte. Im letzteren Fall ist die Höhe der monatlichen Tilgung mehr oder weniger komplett dem Kunden überlassen, die Barclay Bank besteht auf nur minimal 3,5% Tilgung des Gesamtsaldos und einem Minimalbetrag von 50 Euro. Und genau hier kann der Kosten-Haken für den Verbraucher liegen! Es ist Vorsicht geboten.

Vorsicht Kostenfalle Rückzahlung! So stellt man sie richtig ein

Die monatliche Rückzahlung der Kreditkartenumsätze kann im Online-Banking, in der Barclays App oder über den telefonischen Kundenservice von standardmäßig 3,5% auf bis zu 100% angepasst werden. Diese Anpassung auf 100% ist erst seit Juni 2020 wieder möglich! Zuvor konnten nur maximal 10% der Umsätze monatlich beglichen werden. Mit der jetzt aktuellen Regelung kann man nun auch wieder die gesamte Kreditkartenrechnung auf einen Schlag per Lastschrift tilgen lassen und so auch Zinsen sparen. Wer den gesamten Saldo ausgleichen möchte, um keine Kreditkartenzinsen bezahlen zu müssen, kann den Saldo alternativ zur Lastschrift auch per Überweisung auf das Kreditkartenkonto zu 100% ausgleichen oder online einen kostenlosen Soforteinzug veranlassen. Für alle Umsätze, die nicht spätestens acht Wochen nach Entstehen getilgt werden, fallen bei der VISA Kreditkarte von Barclays Sollzinsen.

Die monatliche Rückzahlung der Kreditkartenumsätze kann im Online-Banking, in der Barclays App oder über den telefonischen Kundenservice von standardmäßig 3,5% auf bis zu 100% angepasst werden. Diese Anpassung auf 100% ist erst seit Juni 2020 wieder möglich! Zuvor konnten nur maximal 10% der Umsätze monatlich beglichen werden. Mit der jetzt aktuellen Regelung kann man nun auch wieder die gesamte Kreditkartenrechnung auf einen Schlag per Lastschrift tilgen lassen und so auch Zinsen sparen. Wer den gesamten Saldo ausgleichen möchte, um keine Kreditkartenzinsen bezahlen zu müssen, kann den Saldo alternativ zur Lastschrift auch per Überweisung auf das Kreditkartenkonto zu 100% ausgleichen oder online einen kostenlosen Soforteinzug veranlassen. Für alle Umsätze, die nicht spätestens acht Wochen nach Entstehen getilgt werden, fallen bei der VISA Kreditkarte von Barclays Sollzinsen.

Unser Tipp: Monatlich rechtzeitig per Überweisung den Kreditkartensaldo der Barclays VISA ausgleichen oder die Höhe der monatlichen Rückzahlung per automatischer Lastschrift auf mindestens 10%, maximal 100% erhöhen! Zusätzlich lohnt sich die Nutzung der Rückzahlungsoption „Mein Zahlplan“, da hier die Rückzahlungsdauer für einzelne Umsätze ab 200 Euro vorab festgelegt wird und der Zinssatz niedriger ist als bei der Teilzahlungsfunktion.

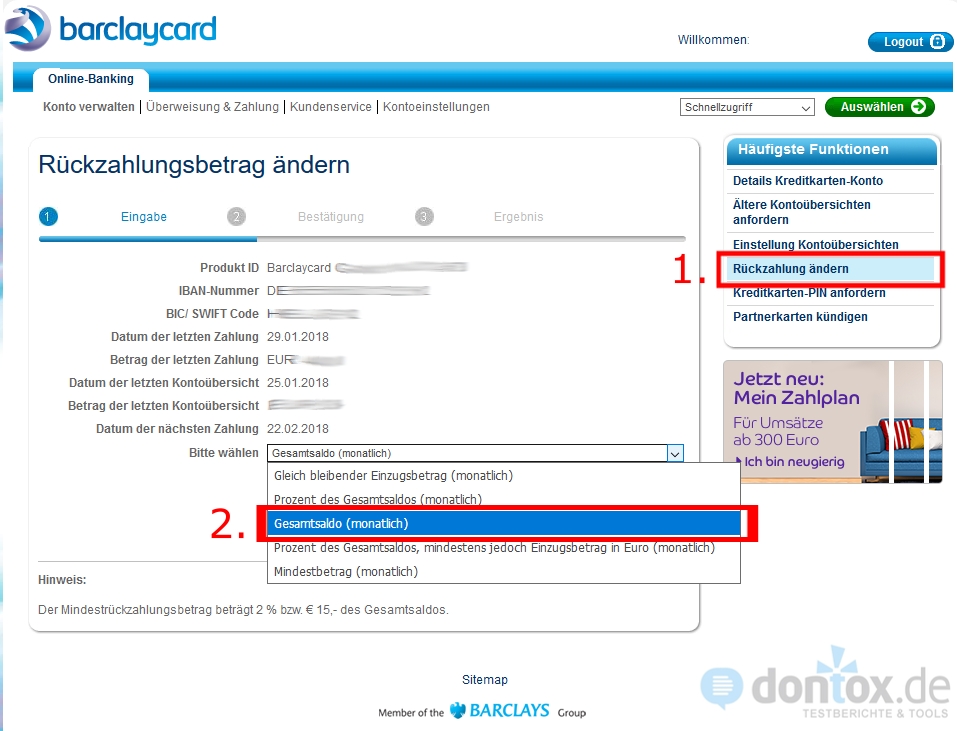

So geht’s: Anleitung zur Änderung der Barclays Rückzahlung

Legen wir los: Um die Rückzahlung der Kreditkarten Umsätze von 3,5% auf mind. 10% zu ändern, reichen diese vier Schritte:

- Login auf Barclays.de * mit Benutzername und Passwort

- Rechts klicken auf „Rückzahlung ändern“

- Bei „Bitte wählen“ die Option „Gesamtsaldo (monatlich)“ anklicken

- Die Änderung mit einer Mobile-TAN bestätigen. Fertig!

Auf jeden Fall lohnt es sich, vorher genau das Preisverzeichnis zu studieren und einen Kreditkartenvergleich durchzuführen. Einen Nachteil haben wir gerade beschrieben: die Rückzahlung per automatischer Lastschrift kann jetzt zwar wieder auf bis zu 100% erhöht werden, dazu muss man als Kunde aber aktiv werden und diese Änderung auch im Online-Konto veranlassen. Neben diesem Nachteil der Kreditkarte gibt es auch mehrere Vorteile als Bonus. Vor allem gilt die 0% Fremdwährungsgebühr und Bargeldabhebungsgebühr jetzt nicht nur im EURO-Raum, sondern sogar weltweit. Auch in Deutschland gibt es mit dieser Karte also gebührenfrei Bargeld am Geldautomaten.

Außerdem gibt es mit der 5-Sterne-Sicherheit inkl. Internet-Lieferschutz, Notfallbargeld und weiteren Serviceleistungen jetzt ein umfangreiches kostenloses Servicepaket. Das ist erstaunlich viel Zusatzservice für eine gratis Kreditkarte! Ein weiteres Detail hat Barclays nachgebessert: Es sind jetzt bis zu drei Partnerkarten gebührenfrei erhältlich. Außerdem sind seit 2020 auch Google Pay und Apple Pay als Zahlmethoden verfügbar.

Der vielleicht größte Vorteil dieser Kreditkarte ohne Jahresgebühr und Mindestumsatz bleibt aber die Möglichkeit, weltweit gebührenfrei am Geldautomaten Geld abzuheben. Das bieten nur sehr wenige andere kostenlose Kreditkarten ohne Girokontoeröffnung wie z.B. die nachhaltige awa7 VISA Kreditkarte *.

Der oben genannte Nachteil bei der Bezahlung der Kreditkartenrechnung heißt allerdings nicht, dass das Barclays Visa Kreditkarten-Angebot unseriös ist. Wer die nötige Vorsicht walten lässt, die Kreditkarten-Rechnungen ständig per Überweisung, kostenlosem Soforteinzug oder Lastschrift zu 100% tilgt und zusätzlich die Option „Mein Zahlplan“ sinnvoll nutzt, hat eigentlich nur Vorteile mit der VISA-Karte * von Barclay und kommt weltweit ohne Zusatzkosten fürs Abheben an Geldautomaten an Bargeld.

Meine Empfehlungen: Alternativen zur Barclays Visa Kreditkarte

Als kostengünstige Alternativen zur Barclays Visa leistet besonders die nachhaltige Kreditkarte AWA7 * viel. Die Kreditkarte kann mit deinem bestehenden Girokonto genutzt werden und ist unabhängig vom Mindestumsatz jahresgebührenfrei.

AWA7 – nachhaltige VISA Kreditkarte

AWA7 Karte *

Die awa7® VISA Kreditkarte ist eine nachhaltige Variante der Hanseatic Bank Kreditkarte. Die Konditionen sind identisch: auch die awa7 Kreditkarte ist kostenlos und dauerhaft ohne Jahresgebühr zu haben. Besonderheit hier: je 100 Euro Umsatz wird 1 Baum gepflanzt. So konnten inzwischen schon über 280.000 Bäume gepflanzt werden und 85.000 Tonnen CO2 kompensiert werden. Als nachhaltige Kreditkarte ist diese Karte meiner Meinung nach erste Wahl.

Die awa7 Karte * bietet als weitere Vorteile 0 € Jahresgebühr, 0 € Abhebegebühr weltweit, 0 € Mindestumsatz und 0 € Fremdwährungsgebühr. Die monatliche Abrechnung erfolgt z.B. per Lastschrift von deinem schon vorhandenen Girokonto. Die Abbuchung kann auf bis zu 100% festgelegt werden, so dass keine Kreditkartenzinsen anfallen. Apple Pay und Google Pay sind als Zahlungsmöglichkeiten auch verfügbar. Als zusätzliche Optionen sind auf Wunsch auch Versicherungen zubuchbar. Die Beantragung erfolgt innerhalb von 5 Minuten hier online:

Repräsentatives Beispiel awa7 Kreditkarte (Stand: 04.08.23):

- Nettodarlehensbetrag: 1.500,00 €, Sollzins (veränderlich): 19,62 %, effektiver Jahreszins: 21,49 %, Laufzeit: 12 Monate, Anzahl der Raten: 12, Höhe der monatlichen Raten: 11 mal 139,00 € und Schlussrate 134,80 €, Gesamtbetrag: 1.663,80 €, Darlehensgeber: Hanseatic Bank GmbH & Co KG, Fuhlsbüttler Straße 437, 22309 Hamburg

Mein Testurteil: Meine Favoriten sind Barclays VISA und die nachhaltige awa7 Kreditkarte

Im direkten Vergleich zeigt sich, dass sowohl die Barclays VISA als auch die awa7 Kreditkarte * besonders gut abschneiden. Aufholen kann die Barclays-Karte durch die Möglichkeit zur vollständigen Ausgleichung des Kreditkartensaldos per automatischem Lastschrifteinzug. Nach dem Aus der „Barclaycard für Studenten“ wurden im Sommer 2021 auch die Annahme-Bedingungen für Studenten gelockert.

Das Versicherungspaket der Barclays VISA ist etwas besser als bei der awa7, ebenso gefällt die Möglichkeit zur zweimonatigen zinsfreien Zahlungspause und zur Einrichtung von Zahlplänen mit vorab vereinbarter Rückzahlungszeit.

Die Zahlplan-Option der Barclays VISA lässt sich übrigens z.B. auch beim Kauf von teurer Elektronik wie Fernseher, Waschmaschine, Ebike gut nutzen und lohnt sich manchmal mehr als die günstigen (Lock-)Zinsen bei Kreditverträgen der Händler selbst. Denn: Sind die Zinsen beim Barclays-Zahlplan vielleicht auch höher als beim Elektro-Händler, gibt’s hier zumindest keinen SCHUFA-Eintrage für den Kreditvertrag. Das rechnet sich spätestens beim nächsten Kreditvertrag.

Positiv bei der Barclays VISA ist vor allem die gebührenfreie Geldabhebung weltweit. Allerdings ist das Geldabheben nur eine Nebenfunktion der Kreditkarte – sie ist vor allem zum kontaktlosen Bezahlen ohne Bargeld da.

Ich selber habe mich für die Barclays VISA Kreditkarte * entschieden. Hier im tagesaktuellen Vergleich kannst du die Barclays VISA mit anderen Angeboten vergleichen:

Repräsentatives Beispiel zur Barclays VISA:

- Sollzinssatz (veränderlich): 19,49 % p.a.

- Eff. Jahreszins: 21,33 %

- Jahresbeitrag 1. Jahr: 0 €

- Jahresbeitrag in den Folgejahren: 0 €

Bild Warnschild: copy by fotomek – fotolia.de

Immer dasselbe: Die Angabe, dass das Bargeldabheben weltweit gebührenfrei sei, ist irreführend, weil in den meisten Ländern die Bankomatbetreiber saftige Gebühren verlangen. Die gehen zwar nicht auf das Konto von Barclay, aber bleiben Gebühren. Der einzige Ausweg ist, mit der Karte zu bezahlen und Bargeld, wenn man es benötigt, mitzubringen.

Ich sehe Barclays nicht so positiv

Begründung:

Falls es wie bei mir zu einem Betrug kommt, kümmert sich Barclays um gar nichts. Die Hotline (Wartezeit 15 Minuten) verweist auf eine andere Rufnummer. Bei dieser Rufnummer warte ich mindestens 30 Minuten. Nach Schilderung des Falles teilt man mir mit, dass man Rücksprache mit dem Vorgesetzten nehmen müsse, wo ich dann nach weiteren 5 Minuten „rausgeworfen“ wurde.

Auf Einschreiben/Rückschein kommen Mails im Abstand von 1 Monat „konnte noch nicht geklärt werden. Wir bitten um Geduld“ und das seit dem 15.12.2022 bis zum heutigen Tag.

Ich habe die Karte gekündigt und die Klärung läuft nunmehr über den Ombudsmann der Deutschen Banken.

Man ist sehr wahrscheinlich nur Kunde, wenn man irgendwelche Kreditangebote in Anspruch nimmt, welche ich nicht benötige.

Das mit der gebührenfreien Bargeldabhebung ist nicht korrekt wiedergegeben.

Bargeldabhebungen an Geldautomaten in Deutschland sind extrem teuer.

Es werden 4% des abgehoben Betrages als Gebühr fällig, mindestens aber € 5,95

„Weltweit gebührenfreie Bargeldabhebung“ ist irreführende Werbung, also ein Fake.

Heißt: Besser die Angebote anderer Banken hierzu nutzen.

Hallo! Deine Information kann ich nicht bestätigen. Laut dem aktuellen Preisverzeichnis der Barclays VISA wird weltweit keine Gebühr für Bargeldabhebungen berechnet, auch nicht in Deutschland. Bargeld abheben mit Barclays VISA ist also gebührenfrei wie im Testbericht korrekt beschrieben. Einzige Einschränkung: Der Mindestbetrag für Bargeldabhebungen liegt bei 50 Euro, niedrigere Beträge werden nicht ausgezahlt. Ich vermute, du hattest bei deiner Information eine andere Kreditkarte im Blick. Tatsächlich erheben viele jahresgebührenfreie Kreditkarten grundsätzlich eine Gebühr für Bargeldabhebungen. Nicht aber die Barclays VISA. VG Dominik / Dontox.de

Hallo zurück,

genau das, was Du beschrieben hast, hatte ich auch angenommen – und auch erwartet – so fällt man auf die Werbung herein.

Leider musste ich heute auf meiner Kontoübersicht feststellen, dass mir für meine erste (und auch letzte) Bargeldabhebung mit der Barclays Card in Höhe von 350,–€ genau 14,– € Gebühren in Rechnung gestellt und vom Guthaben abgezogen wurden. Das sind besagte 4%!!!!

Welch frustrierende Überraschung – zumal ich die Barclays VISA Card nur als Ergänzung zu anderen Karten habe und für eine Bargeldabhebung tatsächlich wirklich nicht benötige.

Und ich habe einen der Geldautomaten in Nähe meines Hauses genutzt, an dem ich seit Jahren mit der Visa Karte eines anderen Finanzinstitutes Geld tatsächlich gebührenfrei abhebe.

Also bitte keine Schönfärberei. Sondern lieber in die Preisliste von Barclays gucken (hab ich leider zu spät getan).

Bargeldabhebungen an Geldautomaten in Deutschland kosten mind. € 5,95 oder 4% vom Umsatz und sind nicht gebührenfrei.

Ganz anders als in der Werbung versprochen – „weltweit gebührenfreie Bargeldabhebung“ am Automaten.

Also Kundentäuschung 🙁

Hallo! Ich kann mir den von dir beschriebenen Fall nur so erklären, dass der Automatenbetreiber eigene Gebühren erhoben hat. Laut der oben verlinkten Preisliste sind wie gesagt Bargeldabhebungen grundsätzlich bei Barclays VISA gebührenfrei *, solche gesonderten Automatengebühren aber möglich. Falls Gebühren vom Automatenbetreiber erhoben werden, werden diese am Automaten angezeigt, so dass man entscheiden kann, den Vorgang durchzuführen oder abzubrechen. Selbst hatte ich mit meiner Barclays VISA mit solchen gesonderten Gebühren bisher nur im Ausland zu tun, in Deutschland aber noch nicht. Tatsächlich verwende ich die Funktion „Bargeld abheben“ aber auch nur noch sehr selten. Ich würde dir empfehlen, es mal interessehalber an einem anderen Geldautomaten zu versuchen und dabei besonders darauf zu achten, ob zusätzliche Gebühren tatsächlich auf dem Bildschirm des Automaten angezeigt werden. VG Dominik / Dontox.de

Selbes Problem hier. In Berlin bei der Deutschen Bank an einem Geldautomaten Geld abgehoben, es wurde keine Gebühr angezeigt (!!!). Auf dem Kontoauszug auch hier die schon über mir erwähnten 4 % Gebühren.

Das mit der „weltweiten“ Bargeldabhebung ist nicht ganz richtig!

Ich habe im März 2019 in Thailand bei jeder Abhebung 200 BATH (ca. 6€) gezahlt, die werden von Barclaycard nicht erstattet (haben die auch ganz klein mit Text im Werbeprospekt versteckt).

Es heißt hier „vereinzelte Banken“ …. aber was nützt mir das wenn ich von Bank zu Bank im Ausland laufen muss und am Ende der Tipperei am Automaten die eventuellen Gebühren sehe.

Also: Augen auf!

Die Behauptung, dass man mit der Barclaycard VISA * weltweit kostenfrei an Geldautomaten Bargeld erhält, ist nicht ganz zutreffend. Das sind meine Erfahrungen: In Griechenland auf Karpathos wurde am Geldautomat der Piräus Bank eine Auszahlungsgebühr von 3 Euro berechnet. Bei der telefonischen Nachfrage lautete der Kommentar von Barclays: Wenn der Betreiber des Geldautomaten eine Gebühr verlangt, können wir das nicht ändern. Eine Erstattung erfolgt nicht!

Kann man die Barclaycard VISA auch im Guthaben führen, so dass beim Abheben und Bezahlen erstmal davon abgezogen wird? So ist es bei meiner Santander 1 plus Kreditkarte *. Vor dem Urlaub überweise ich den vermutlich benötigten Betrag und wenn etwas übrig bleibt, überweise ich es mir nach dem Urlaub zurück. Ich bin nämlich demnächst für mehrere Monate in Ostafrika und suche dafür noch eine Zweitkarte. Wenn ich Sie im Guthaben führe, müsste ich mir vor Ort keine großen Gedanken machen, die Kreditkartenumsätze rechtzeitig zu tilgen.

Soforteinzug bedeutet, dass Barclaycard einfach von meinem Konto den fälligen Betrag abzieht? Das ist dann deutlich bequemer als eine Überweisung. Oder gibt es da auch negative Aspekte?

Ja, es ist möglich, die Barclaycard VISA Kreditkarte im Guthaben zu führen. Diesen Trick habe ich bei der Advanzia Mastercard genauer beschrieben. Aber auch bei der Barclaycard ist das möglich, das hat mir gerade auch nochmal der Kundenservice von Barclays bestätigt. Eine Maximalgrenze für das Guthaben gibt es nicht. Der Soforteinzug funktioniert wie von Ihnen beschrieben. Negative Aspekte sind mir nicht bekannt. Er ist eine bequeme Alternative zur Begleichung der Kreditkartenrechnung per Übeweisung. Ich hoffe, das hilft Ihnen weiter! Und alles Gute für Ihre nach Ostafrika. VG D. Schuster, Dontox.de

Ich brauche eine Visakarte, die ich im Guthaben führe. Von meinem Girokonto bei der Postbank würde ich per Dauerauftrag jeden Monat einen bestimmten Betrag auf die Visakarte überweisen. Von diesem Betrag könnte ich dann die online-Rechnungen der Unternehmen bezahlen, die nicht die Möglichkeit bieten, Rechnungen mit EC-Karte zu bezahlen. Gibt es so etwas bei Barclay?

An einer Kreditkarte bin ich nicht interessiert.

Fallen hierbei Kontogebühren an oder gibt es dann für die Visakarte Zinsen?

Brauche ich zur Installation ein Smartphone (habe ich noch nicht).

Hallo,

habe ich das richtig verstanden, dass man mit der Karte nur Artikel kaufen kann, die (insgesamt) 50€ wert sind?

LG aus Hamburg

Hallo Lion! Nein, die 50 Euro beziehen sich auf den Mindestbetrag der Rückzahlung. Bezahlen kannst Du mit der Barclaycard auch Produkte, die weniger als 50 Euro wert sind. Da gibt es keine Beschränkung. VG Dominik / Dontox.de

Mein Antrag wurde heute abgelehnt. Ich bin Beamtin und arbeite seit 5 Jahren im öffentlichen Dienst. Ein Grund wird nicht angegeben und ist auch nicht ersichtlich. Es wird stattdessen mitgeteilt, dass jeder weiterer Antrag innerhalb der nächsten 6 Monate auch abgelehnt wird.

Tolle Werbung machen die gerade. Hat nur nicht funktioniert, liebe Barclays!

Bei der New VISA-Karte entfällt Ende August 2018 die Maestro- „Akzeptanz-Joker“ – Karte (so der „Werbeslogan“ von Barclaycard“ und gleichzeitig der Vorteil, diese Karte als Lastschrift zu nutzen.

Die Erfahrungen mit der automatisch, schnellen Krediterhöhung kann ich nachvollziehen. Dies geht soweit, wie man noch gerade den Kreditrahmen vernünftig abbezahlen kann. Darüber hinaus profitiert Barclaycard von den prozentualen Tilgungen (sog. „revolvierende Kreditkarte“) bzw. von der Umschuldung zu einem Ratenkredit.

Die Erfahrungen vieler Nutzer zeigen, dass es immer noch ein lohnendes Geschäft ist, Kunden in die Kostenfalle zu locken, jedoch Service eher klein als GROß geschrieben wird.

Ein Kartenverlust kostet übrigens bei Barclaycard 15 €.

Ich habe die Barclaycard New VISA * schon seit vielen Jahren, wahrscheinlich seit es sie bei uns gibt.

Meine Erfahrungen:

– Kreditrahmen wurde schnell erhöht: obwohl ich damals im Studium keine hohen Einnahmen hatte lag er schnell um die EUR 10000. Man sollte also vernünftig und diszipliniert genug sein, das bei einem niedrigen Einkommen nicht auszunutzen. Sonst schnell hohe Schulden.

– Eine Zeit lang wurde die Karte praktisch nach jeder 2. Bestellung im Ausland gesperrt. Seit 2-3 Jahren habe ich hier aber keine Probleme mehr.

– Abheben an Automaten im Ausland hat bisher immer funktioniert.

– Kontakt mit den Hotlines etwas durchwachsen: Sicherheitsabteilung war bei überflüssigen Sperrungen immer schnell und freundlich. Einmal, ganz am Anfang, wollte man mir telefonisch eine Zahlungsausfallversicherung (?) aufschwatzen, da wurden alle Register der Werbepsychologie gezogen inklusive des Aufbaus von Schreckensszenarien. Das empfand ich als zu aufdringlich und in der Form als unseriös.

– Beim Kontakt mit der regulären Hotline hatte ich oft den Eindruck, es mit überschultem Verkaufspersonal zu tun zu haben. Wer in der Arbeit viel telefoniert, weiß, was ich meine.

– unter dem Strich kann man mit der Barclaycard schon leben. Der Hotline traue ich aber nicht genug, um die Karte im Ausland als einzige Bezahlmöglichkeit zu nutzen. Es wird insgesamt sehr deutlich, dass die Bank am anderen Ende des Tisches sitzt und im Ernstfall würde ich mit genau 0 Kulanz rechnen.

Ich habe mir auf den Artikel oben hin die ICS World Card * angesehen, aber wenn ich das richtig sehe, würden bei jedes Mal 5 Euro Gebühr anfallen, wenn ich in Deutschland Geld abhebe…

@ Ben:

Vielen Dank für deinen sehr wertvollen Erfahrungsbericht, der sich weitgehend mit meinen Erfahrungen deckt. Auch mein Kreditrahmen wurde schnell erhöht – insgesamt bin ich mit der Karte ganz zufrieden. Mit der Hotline hatte ich aber bisher wenig zu tun. Bei der ICS World Card ist es tatsächlich so, dass beim Geldabhen innerhalb Deutschlands mindestens 5 Euro Gebühr pro Abhebung berechnet werden. Das ist teuer! Wer eine kostenlose Kreditkarte zum Einkaufen sucht, ist aber meiner Meinung nach mit der ICS World VISA auch gut bedient. Viele Grüße! — Dominik von Dontox.de

Danke für’s Freischalten und für dein Feedback, Dominik!

Übrigens nimmt die Postbank seit einigen Wochen meine Barclaycard nicht mehr an, wenn ich Geld abheben will. Anscheinend gibt es da nach wie vor ein Tauziehen zwischen Netzbanken und Filialbanken….

BARCLAYCARD/Eurowings

Ich habe im Dezember die BarclayKarten bestellt. Der Barclaycard Bestellung ging schnell und reibungslos. Genau das Gegenteil erlebte ich aber bei Eurowings. Es dauerte über einen Monat bis ich eine Mitgliedsnummer für den Boomerangclub bekam. Für die in der Zwischenzeit getätigten und gebuchten Flüge weigerte sich Eurowings die entsprechenden Meilen nachträglich gutzuschreiben. Die versprochenen 10.000 Bonusmeilen wurden bisher auch nicht gutgeschrieben. Ich frage mich: Ist das nur grottenschlechter Service oder schlicht unseriös?

Vorsicht: Barclay VISA-Kreditkarten- Limit wurde mir im Ausland ohne Begründung herab gestuft.

Seit 12 Jahren Barclay (VISA) Kreditkartenkunde wurde mein Kreditrahmen auf einer Auslandsreise von € 16.000,- auf € 500,- herab gestuft. Nur weil ich andere Kreditkarten hatte, bekam ich keine Probleme. In einem später eingehenden Schreiben hieß es, es habe eine Unregelmäßigkeit auf einem anderen nicht genannten Konto gegeben. Schriftliche Anfragen zu diesem mir nicht nachvollziehbaren Sachverhalt, wurden nicht beantwortet. In mehreren Telefonaten wurde mir nach einigen Weiterleitungen bestätigt, dass es keine negativen Vermerke gibt und auch kein Grund für die Herabstufung genannt werden konnte. Ich bin schuldenfrei, solvent mit immer gedecktem Konto und habe keine negativen Einträge bei der Schufa. Anfallende Kosten für die Karte wurden per Lastschrift immer pünktlich ausgeglichen. Habe die Karte wegen zu großer Unsicherheit und Inkompetenz der Ansprechpartner gekündigt.

Die Kundenhotline bei Barclaycard ist eine absolute Katastrophe!

Vor meinem Urlaub in die USA hatte ich dort angerufen um alle notwendigen Infos zu erfragen, damit es bei der Reise keine unangenehmen Überraschungen gibt.

Beim Tanken in Florida wurde dann aber beim Bezahlvorgang unerwartet immer wieder ein „ZIP-code“ verlangt, ohne den man nicht bezahlen konnte. Darüber wurde ich zuvor aber nicht informiert.

Wie sich viel später heraus stellte, handelt es sich dabei weder um eine Postleitzahl noch um eine anderweitig hinterlegte PIN etc.

Innerhalb von knapp zwei Wochen habe ich deshalb dreimal beim Service nachgefragt und keine Antwort erhalten; erst nachdem ich aus dem Urlaub zurück war wurde mir der (dort längst bekannte!!!) ZIP-code genannt.

Den Mietwagen konnte ich deshalb nicht wie vereinbart volltanken und musste eine Nachgebühr entrichten.

Die einzige „Entschuldigung“ für die späte Reaktion wurde mir gegenüber mit „umfangreicher Recherche“ begündet!

Die Hinweise sind ein guter Leitfaden zur Nutzung der kostenfreien Karte für Kunden, deren Liquidität in Ordnung ist und die einfach nur die angebotenen Vorteile mitnehmen möchten. Das funktioniert bei einer den Einkommensverhältnissen angemessenen Nutzungsweise auch gut.

Auch ich habe mich vor Jahren entschieden die Barclaycard zu beantragen; auch, weil das mit einer attraktiven Prämie verbunden war. Mein Einkommen zu dem Zeitpunkt betrug rund 750 Euro netto, mir wurde ein Verfügungsrahmen über 2000 Euro eingeräumt, der innerhalb des ersten Halbjahres automatisch auf 9.500 Euro (!!!) erhöht wurde.

Weiterhin wurde mir telefonisch im Rahmen einer Aktion eine gebührenfreie Überweisung mit der Barclaycard von 3.000 Euro aufs Girokonto angeboten. Mal eben so.

Mittlerweile halte ich diese Vorgehensweise für kriminell, Abzocke mit der Barclaycard.

Leider habe ich das zu dem Zeitpunkt für eine gute Möglichkeit gehalten, einen Engpass zu überbrücken – bis ich begriffen habe, dass ich nur Zinsen zahle und kaum was für die Tilgung übrig bleibt. Also wollte ich umschulden und habe die Barclaybank um ein entsprechendes Angebot gebeten und eine Ablehnung erhalten.

Man hatte kein Problem damit, mir einen Geldbetrag zur Verfügung zu stellen, den ich mit meiner Teilzeitbeschäftigung unmöglich zurückzahlen kann. Als ich das aber korrigieren wollte, kamen Schlautexte wie: „Völlig unmöglich, schließlich müssen wir unsere Kunden vor Überschuldung schützen“.

In meiner Verzweiflung bin ich zur Hausbank und hier hat man mir auch geholfen. Kreditkartenkonto durch sinnvollen Kredit abgelöst und aufgelöst, Kreditkarte umschulden erfolgreich, nochmal Schwein gehabt.

Verschuldete Kunden, die zu hohe Zinsen zahlen waren schon immer die besten. Vielleicht kann mein Erfahrungsbericht zur Barclaycard jemanden vor diesem Fehler schützen.

Vielen Dank für diesen Testbericht und die Warnung vor der Barclaycard Kreditkarte! Es ist tatsächlich so, dass eine Kreditkarte schnell zur Schuldenfalle werden kann. Deshalb empfehle ich in meinem Artikel die vollständige Tilgung einzurichten, die bei Bestellung der Barclaycard nicht standardmäßig vorgegeben ist. Wer nicht auf die mit einer Kreditkarte möglichen Dienstleistungen verzichten möchte und gerne eine Kreditkarte umsonst ohne Schuldengefahr nutzen möchte, kann auch gut eine kostenlose Kreditkarte in Verbindung mit einem gratis Girokonto nutzen. So ist z.B. beim ING-DiBa Girokonto * oder dem Bankkonto der DKB * eine kostenlose VISA-Kreditkarte inklusive – im Gegensatz zur Barclaycard ist der Verfügungsrahmen aber nur so hoch wie der Kontostand auf dem Girokonto. Das kann eine gute Möglichkeit sein, keine Kreditkarten Schulden anzuhäufen – gleichzeitig ist hier natürlich auch die finanzielle Freiheit geringer. Wer sein Kaufverhalten gut kontrollieren kann und die Tipps hier beachtet, kann meiner Meinung nach mit der Barclaycard New Visa eine gute Kreditkarte erhalten *. Vg Dominik

Zuerst einmal ist es doch schön, dass die Barclaycard * Ihnen einen solch hohen Verfügungsrahmen nach nur 6 Monaten eingeräumt hat. Diesen dann jedoch für ein „Darlehen“ zu nutzen und sich im Nachgang über die hohen Zinsen zu ärgern, kann ich leider nicht nachvollziehen.

Wenn die vollständige Abbuchung eingestellt ist (manuell), wird der Gesamtbetrag nach Fälligkeit eingezogen und es fallen keine Zinsen an – auch nicht für Barabhebungen oder Überweisungen, wobei letztere im Normalfall (Aktionen ausgenommen) eine Überweisungsgebühr in nicht unerheblicher Größenordnung erzeugen.

Wenn man aber nur in „Raten“ bezahlt, dann wird ab Karteneinsatz sofort verzinst und das ganze dann mit fast 20% … Als Notgroschen für schlechte Zeiten, um mal ein paar Monate zu überbrücken, kann es sich aber dann doch einmal lohnen, weil es unkompliziert und ohne Bettelei bei der Bank funktioniert!

Die Barclay New Visa habe ich gekündigt. Das Zahlungsziel von knapp 2 Monaten ist gut, ansonsten ist die Karte meiner Meinung nach nicht gut. Sehr hohe Sollzinsen, voreingestellt ist Ratenzahlung, schlechter online-Bereich, freche, viel zu hohe Kreditangebote mit viel zu hohen Zinsen per Post. Ich habe nun eine ICS World Visa Card *.

Barclay news bietet Reisebonus und günst. Reiserücktrittvers. Bei Deckung des Kontos bzw. 100 % Bankeinzug ist m.e. alles ok. Gibt es gute Alternativen zu den gen. Interessen bei 0 € Gebühren?

Hallo, vielen Dank für den Artikel. Ich hatte auch mal die Barclaycard New Visa, als es jedoch ein Problem gab, entäuschte mich der Support. Bin jetzt bei der DKB *, dort habe ich ein kostenloses Giro + Kreditkarte und zhale nur 7,99% effektive Jahreszinsen, wenn ich mal überziehe mit meiner Karte. 😉 Freundliche Grüße, Patrick

Moin,

also prinzipiell bin ich bis jetzt zufrieden, ich lass aber auch immer direkt 100% abbuchen. Denn es ist genau wie „New-Visa-Besitzer“ schreibt. Wenn man nach (max.) zwei Monaten nicht alles bezahlt, fallen für den Rest nicht erst ab dann, sondern ab dem Valutadatum, also ab dem tatsächlich getätigten Einkauf Zinsen an… Was zur folge hat, dass man (in so fern man nach einem weiteren Monat den Rest bezahlen will) nicht nur für einen Monat Zinsen zahlt, sondern für bis zu drei Monate. Fatal wird es auch, wenn zum Bankeinzugszeitpunkt das Girokonto nicht ausreichend gedeckt ist, die Lastschrift von eurer Hausbank also zurück gegeben wird. Im Extremfall kommen so auf die gesamte Abrechnung -auf einen Schlag- Zinsen für (maximal) zwei Monate, selbst wenn man am Tag darauf den Betrag per Überweisung ausgleicht.

Und wie im Artikel beschrieben sind die Zinsen bei Barclay eher hoch…

Was mir bisher noch keiner erklären konnte ist allerdings, wie die Valutadaten verrechnet werden!?

Hierzu ein kleines Beispiel:

Einkauf für 100 Euro + ein weiterer Einkauf für weitere 100 Euro (aber 3 Wochen später, jedoch im selben Abrechnungszeitraum)… ich bekomme also eine Abrechnung von 200 Euro

Fall 1: Ich lasse (28 Tage nach der Abrechnung) 100% einziehen und zahle daher 0% Zinsen. Top

Fall 2: Ich lasse (28 Tage nach der Abrechnung) 50% einziehen (Geldbeutel gerade etwas leer). Die restlichen 50% (100 Euro) will ich dann einen Monat später begleichen, in meinem Fall einziehen lassen. Wie schon festgestellt werden für diese 100 Euro jetzt nicht nur Zinsen für einen Monat fällig. Aber für wie viele dann? Für das Valutadatum des ersten Einkaufes oder des zweiten Einkaufes? Liegen ja immerhin 3 Wochen dazwischen, was bei 100 Euro (100 Euro*17,99%/12*0,75=) 1,12 Euro Unterschied(!) macht. (Und 100 Euro sind ja eher noch wenig für Kreditkarteneinkäufe)

Fall 3: Ich lasse (28 Tage nach der Abrechnung) 50% einziehen (Geldbeutel gerade etwas leer). 5 Tage später bekomme ich von meiner Oma 100 Euro geschenkt. Die überweise ich ganz brav an Barclay. Wie verhält sich das ganze jetzt? Wann werden mir die Zinsen berechnet? Hätte ich vielleicht gleich noch 5 Euro mehr überweisen sollen, weil ich jetzt evtl. nur einen Teil der 100 Euro beglichen habe und schon angelaufene Zinsen…ich zahle also für einen Teil der 100 Euro weiter Zinsen? Und auch hier…für welche 100 Euro? Vom ersten oder zweiten Einkauf?

Nach meinem Verständnis noch einmal kurz zusammen gefasst.

0% Zinsen für (max.) zwei Monate nur bei 100%iger Begleichung der Abrechnung.

Wenn nicht, werden ab Karteneinsatz Zinsen fällig, und nicht erst generell nach 2 Monaten (was man in der Werbung und auf der Website so verstehen könnte).

In der Werbung wird also ein bisschen mit Missverständnissen gespielt…wie so oft.

Da der Zinssatz ziemlich hoch ist empfiehlt sich eigentlich immer die 100%ige Begleichung!

Wie jetzt aber die einzelnen Teilzahlungen und/oder individuellen Überweisungen verrechnet werden konnte ich bisher nicht rausfinden.

Vielleicht hat dazu ja einer Infos oder evtl. selbst Erfahrungen und könnte sie hier kurz schildern. Bis dahin nutze ich die Funktion lieber nicht 🙂

Liebe Grüße

Hallo,

Danke an alle für diese Berichte. Ihr habt mir eine

Menge Probleme erspart.

mvh

Lundholm

Sehr guter Artikel. Übrigens ist Dein Blog immer einen Besuch wert. Ich komme gern wieder hier vorbei.