Kredite funktionieren heute auch ohne Bank, von privat zu privat als Privatkredite. Idealerweise profitieren beide Seiten vom Crowd-Prinzip: private Kreditnehmer kommen zu guten Konditionen an ihren Wunschkredit; Anleger profitieren von hohen Renditechancen bei der Geldanlage in Kredite. Plattformen wie Auxmoney, Mintos und Iuvo stellen den Kontakt zwischen Kreditgebern und Kreditnehmern her und sichern Risiken ab. Wie die Kreditplattformen funktionieren und worauf man bei der Auswahl achten sollte, zeigen wir hier.

Wer heute beim Thema Geldanlage immer noch auf klassische Finanzprodukte von Banken und Versicherern setzt, verpasst Renditechancen, die innovative Möglichkeiten bieten. Tagesgeld, Festgeld oder gar Sparbuch sind im Niedrigzinsumfeld wenig einträgliche Investitionen. Nicht einmal die Inflation wird durch den Zins ausgeglichen. Privatkredite sind für Anleger eine Möglichkeit zur Diversifikation des Portfolios – und das mit hohen Renditechancen.

Privatkredite – Kredite aus der Crowd

Kreditmarktplätze, die den Kontakt zwischen Kreditnehmern und Kreditgebern herstellen, werden auch als Crowdfunding-Plattformen bezeichnet. Crowdfunding heißt, dass diese Plattformen es für Kreditsuchende möglich machen, für ihre Projekte ganz ohne Bank Geld einzusammeln. Das gleiche Prinzip haben wir auch schon im Ratgeber über Immobilien-Crowdfunding beschrieben. Der Kreditsuchende tritt als Darlehensnehmer auf, während auf der anderen Seite Anleger als Kreditgeber gefragt sind. Die Marktplätze selbst wickeln das Darlehen ab, führen Bonitätsprüfungen durch und sichern Risiken für beide Parteien ab.

Dieses Geschäftsmodell stieß anfangs noch auf große Skepsis. Insbesondere auxmoney wurde für seine zahlreichen Gebühren von der Stiftung Warentest negativ bewertet. Inzwischen hat sich das Konzept Peer-to-Peer-Kredit aber als solides Modell bewährt und die Marktplätze haben auch bei ihren Gebühren nachgebessert. Schon im Jahr 2013 schnitt Auxmoney im Test der Stiftung Warentest dann mit „gut“ ab.

Durch P2P-Plattformen wie Auxmoney oder Iuvo * entstehen für beide Parteien Vorteile. Wenn man bulgarische Kreditnehmer mit Anlegern aus Deutschland zusammenbringt, dann gibt es für Erstere einen günstigeren Kredit als zu den Konditionen im eigenen Land und für die deutschen Anleger höhere Renditechancen. Auch wer bei der eigenen Bank keinen Kredit bekommt, kann als Alternative auf einen Privatkredit zurückgreifen, um doch noch an sein Wunschdarlehen zu kommen.

Im Vergleich zu anderen Anlageklassen gibt es den Vorteil einer vorhersehbaren, andauernden und attraktiven Rendite – allerdings unter Berücksichtigung der möglichen Ausfälle. Das Ausfallrisiko kann und sollte natürlich durch Streuung minimiert werden. Außerdem bieten die Plattformen Sicherungsmechanismen an. Ohne Risiko kann man hier aber nicht Geld anlegen!

Vergeben werden die Kredite auf Plattformen wie Iuvo * an Privatpersonen, die ebenfalls von der Möglichkeit der Peer-to-Peer-Kredite profitieren. Hier können sie ihren Geldbedarf nämlich auch dann decken, wenn sie von der Bank keinen Kredit in Anspruch nehmen können oder wollen. Besonders beliebt sind die Plattformen auch bei Selbständigen, die einen Kredit benötigen und bei allen, die einen Autokredit oder Studienkredit suchen.

Die Privatkredit-Plattformen im Vergleich

| * | UNSER TIPP | ||

| Konditionen für: |  Auxmoney Auxmoney |  Mintos Mintos |  Iuvo Iuvo |

|---|---|---|---|

| Produkt | Privatkredit (P2P-Kredit) | Kredit-Investition in Kreditprojekte | Kredit-Investition in Kreditprojekte |

| Mindestanlage | 2500 Euro | 10 € im Primärmarkt 0,01 € im Sekundärmarkt | 10 Euro |

| Renditechancen aktuell | durchschnittlich 5,5 % p.a. | durchschnittlich 10 % p.a. | durchschnittlich 9,2 % p.a. |

| Laufzeiten | 12 bis 60 Monate | Min. 1 Monat, max. 72+ Monate | Zumeist 3 bis 12 Monate |

| Investitionen | automatisiert | individuell oder automatisiert | individuell oder automatisiert |

| Sicherheit der Anlage | Prüfungsverfahren des Kreditnehmers | Risikobewertung durch Mintos, Risikobeteiligung, u.a. | Risikobewertung durch Iuvo, Rückkaufgarantie |

| Gebühren | Registrierung ist kostenfrei – Service-Gebühr einmalig 1,00% der Anlagesumme | keine | 1,00% auf Verkäufe am Sekundärmarkt |

| Geld anlegen » | Geld anlegen » |

Wie funktionieren Privatkredit Plattformen? Auf Plattformen wie Iuvo * oder Mintos können Kreditunternehmen (Darlehensanbahner) Kredite, die sie an Privatleute ausgeben, refinanzieren. Wer also eine Geldanlage in Krediten tätigen möchte, sucht in der Datenbank der Plattformen passende Kredite aus und platziert sein Kapital je nach Kreditart und Risikoneigung. Die Plattformen helfen dabei, die Kreditangebote besser vergleichen zu können und sichern die Kredite ab. Auf Auxmoney kann die Kreditanfrage auch von Privatleuten selbst kommen, ohne die dazwischen geschalteten Kreditunternehmen.

1. Mintos: P2P-Kreditplattform ohne Gebühren für Geldanleger

Die Kreditplattform Mintos * ist seit Anfang 2015 auch mit einer deutschen Plattform inklusive deutschsprachigem Support am Start. Inzwischen ist das Kreditvolumen auf mehr als 4 Milliarden Euro gestiegen.

Mintos ist eines der zahlreichen Finanz-Startups, die in den vergangenen vor allem in Osteuropa gewissermaßen wie Pilze aus dem Boden geschossen sind. Die älteste, seit 2009 am Markt befindliche Plattform, ist Bondora aus Estland. Gerade die P2P-Modelle haben zehntausende Investoren angezogen. Mittlerweile haben sich dort aber einige Probleme aufgetan.

Sei es, dass eine natürliche Flurbereinigung in diesem umkämpften Markt stattfindet. Einige Plattformen mussten zuletzt die Einstellung ihrer Operationen melden, nicht selten auch in Folge von Zahlungsausfällen durch die Corona-Krise. Prominentes Beispiel: der lettische P2P-Anbieter Grupeer, der derzeit seine Anleger nicht mehr ausbezahlen kann.

Auch bei Mintos lief Anfang 2022 nicht alles Rund: Neue Anleger konnten sich nur noch auf eine Warteliste setzen. Grund dafür war nach Unternehmensangaben, dass eine Erweiterung des Produktportfolios um Schuldverschreibungen ins Stocken geraten war. Inzwischen sind die Schuldverschreibungen integriert und auch neue Anleger können – mit Startbonus – ein Konto bei Mintos eröffnen *. Auch möchte Mintos zunächst seine Expansion in weitere Länder vorantreiben, sowie die Möglichkeit einrichten, in ETFs zu investieren.

Mintos ist also auf dem Weg, seine Dienstleistungen breiter aufzustellen. Trotzdem sollen Investitionen in P2P-Kredite weiterhin zum Kerngeschäft gehören. Deshalb stellen wir die Plattform hier kurz vor.

Die Renditen für die Geldanlage in Kredite liegen bei aktuell durchschnittlich bei ordentlichen 9,48% p.a. Auch positiv: Gebühren fallen bei Mintos keine an. Das Prinzip unterscheidet sich etwas von Auxmoney: Mintos arbeitet mit sogenannten Darlehensanbahnern zusammen. Dabei handelt es sich vornehmlich um osteuropäische Unternehmen, die Kreditprojekte vorfinanzieren. Nur bereits zustande gekommene Kreditverträge werden als Projekte gelistet.

Die Plattform ist über die letzten Jahre rasant gewachsen. Bis Ende Dezember 2021 betrug die Summer der getätigten Investments 7,8 Milliarden Euro. Der weitaus größte Anteil entfällt auf an Einzelpersonen vergebene Kredite.

Wie kann ich bei Mintos investieren?

Man kann bei Mintos aus einer großen Auswahl an Krediten auf dem Primärmarkt auswählen und sich völlig gebührenfrei ins Portfolio legen. Oder man kann am Sekundärmarkt für wiederverkaufte Kreditbeteiligungen investieren, was bereits ab 0,01 Euro möglich ist. Auch dies ist gebührenfrei. Nur wer seine Kredite am Sekundärmarkt wieder verkaufen möchte, bezahlt 0,85 % für den Verkauf von Darlehen am Sekundärmarkt.

Bildquelle: Mintos

Ein großes Plus bei Mintos ist, dass man neben der manuellen Auswahl der Kredite auch direkt in sogenannte „Strategien“ investieren kann. Diese investieren das angelegte Geld nach einem von der Plattform entwickelten Algorithmus in entweder defensive, diversifizierte oder renditestarke (= risikoreiche) Darlehen.

2. Alternative zu Mintos und mein Tipp: Iuvo

Iuvo Group * ist eine im Jahr 2016 in Bulgarien gegründete P2P-Plattform. Sie ist mittlerweile in der estländischen Hauptstadt Tallin ansässig, wie andere baltische Hauptstädte ein Mekka für innovative Finanz-Startups.

Iuvo ähnelt Mintos in vielerlei Hinsicht. Auch hier wird Anlegern angeboten, in Kredite zu investieren, die von Dritten ausgegeben werden. Diese „Dritte“ sind die Darlehensanbahner, sprich Kreditgeber (manchmal auch Kreditoriginatoren genannt), die Kredite an Privatpersonen vergeben. Hier suchen also nicht Privatpersonen direkt nach Darlehen, sondern es werden bereits bestehende Kredite gelistet, an deren Finanzierung sich der Anleger dann beteiligen kann. Der ganze Prozess der Bonitätsbewertung, Vertragserstellung und Vorfinanzierung verbleibt so bei den Kreditunternehmen bzw. der Plattform Iuvo selbst, und alles was der Anleger tun muss, ist sich bestimmte Kredite auszuwählen, in die er unmittelbar investieren möchte.

Wie funktioniert das Investment bei Iuvo?

So kann man bereits ab 10 Euro Mindestanlage bei Iuvo * starten. Die Auswahl der angebotenen Kredite ist groß, die Mehrzahl stammt dabei aus Osteuropa. Im Gegensatz zu Mintos liegt der Schwerpunkt hier aber nicht auf dem Baltikum, sondern auf Südosteuropa – das reflektiert natürlich die bulgarische Herkunft des Unternehmens.

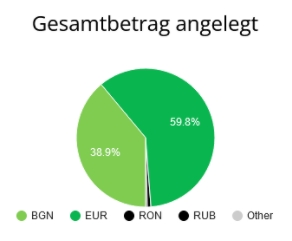

Insgesamt sind derzeit über 248 Millionen Euro über Iuvo angelegt, davon knapp 60% in Euro-Krediten. Fast 40% entfällt auf Darlehen in bulgarischen Lew, und ein kleiner Anteil von jeweils unter einem Prozent ist auch in rumänischer oder russischer Währung zu haben.

Investoren können ihr Geld zunächst einmal im Primärmarkt anlegen. Das heißt, man sucht sich auf der Webseite von Iuvo * einen oder mehrere der gelisteten Kredite aus, die von den Darlehensanbahnern angeboten werden, und legt sie sich ins Portfolio. Dabei kann man die Angebote nach verschiedenen Kriterien filtern, z.B. Laufzeit, Herkunftsland, oder Risikobewertung. Für Anlagen auf dem Primärmarkt werden keine Gebühren verlangt.

Auch über den Sekundärmarkt lässt sich investieren: hier werden Kredite angeboten, die von anderen Investoren vor Laufzeitende abgegeben werden. Da hier oft Preisabschläge gewährt werden, kann sich ein Engagement auf dem Sekundärmarkt für Schnäppchenjäger lohnen. Allerdings sollte man auch darauf achten, dass Iuvo für Sekundärmarkttransaktionen eine Verkaufsgebühr von 1% verlangt.

Auch bei Iuvo gibt es die Möglichkeit, automatisiert zu investieren. Es werden, im Gegensatz zu Mintos, zwar keine Strategien angeboten, aber der Investor kann sich anhand einer ganzen Reihe von Kriterien im „AutoInvest“ seinen eigenen Anlagemechanismus einrichten.

Gute Geschäfte trotz Covid

Aktuell ist Iuvo derzeit unser Tipp bei den P2P-Plattformen. Vor allem überzeugend finde ich: trotz Corona-Krise scheint das Modell dieses Anbieters bestens zu laufen. Vergleichbare Plattformen aus dem Baltikum haben teilweise große Probleme bekommen, sei es, dass bestimmte Investment-Funktionen vorerst nicht mehr zugänglich sind (Mintos), sei es, dass überhaupt nichts mehr geht und sogar Betrugsvorwürfe laut wurden (Grupeer). Bei Iuvo hingegen habe ich zumindest bis dato keine dieser Einschränkungen wahrgenommen. Auch ist positiv zu vermerken, dass die über Iuvo vermittelten Kredite alle über eine Rückkaufgarantie verfügen. Im Gegensatz zu Anbietern wie Bondora, die unbesicherte Verbraucherkredite anbieten, ist die Anlage für Investoren also zumindest risikoreduziert (Vorsicht: ein erhöhtes Risiko gibt es bei Kreditinvestitionen immer!).

3. Auxmoney: Marktplatz für Privatkredite – mit hoher Mindestanlage und weiteren Nachteilen

Bei den Kreditmarktplätzen steht Auxmoney in Deutschland an erster Stelle. Die P2P-Kredit-Plattform besteht seit 2007 und hat bereits mehr als 240.000 Kredite mit einem Kreditvolumen von über 1 Milliarde Euro vermittelt. Das Unternehmen hat in Düsseldorf seinen Sitz und kooperiert mit der SWK Bank. Inzwischen arbeitet das FinTec Unternehmen auch mit dem Smartphone Konto N26 zusammen. So kann N26 durch diese Kooperation mittlerweile auch Selbständigen und Freiberuflern Kredite bieten.

So funktioniert Auxmoney

Zunächst bewirbt sich der Kreditnehmer für einen Kredit. Auxmoney prüft jede Kreditanfrage einzeln und fügt sie dann zur Kreditplattform hinzu. Als Anleger konnte man lange die einzelnen Kreditprojekte durchsuchen und sich so ein passendes Portfolio zusammenbauen. Die Mindestanlage betrug 25 Euro pro Kreditprojekt.

Inzwischen ist eine manuelle Investment-Auswahl nicht mehr möglich. Stattdessen erfolgt die Auswahl von Kreditprojekte über einen automatisierten Portfolio Builder. Hier legt man mindestens 2.500 Euro in das Tool, nimmt seine persönlichen Einstellungen vor und der Portfolio Builder investiert dann automatisch. Summen, Laufzeiten und viele weitere Kriterien können hier vorgegeben werden, um unsichere Projekte zu vermeiden.

Oftmals kann man an die nach der Auxmoney Score am besten bewerteten Projekte nur mittels Portfolio Builder gelangen: diese sind häufig innerhalb von Sekunden finanziert. Die Mindestanlage über den Portfolio Builder beträgt allerdings hohe 2.500 Euro.

So läuft die Geldanlage in Kredite bei Auxmoney ab:

- Online-Antrag ausfüllen, um sich bei Auxmoney anzumelden

- Angaben und Identität bestätigen (z.B. per PostIdent)

- Unterlagen des auxmoney Anlagekontos per Post erhalten

- Geld auf das persönliche Anlagekonto überweisen

- Auf dem Marktplatz Kreditprojekt auswählen und ein Gebot setzen

- Bei erfolgreicher Kreditvergabe wird das Geld vom Anlagekonto abgebucht – das Investment ist perfekt!

Eine zusätzliche Möglichkeit bei Auxmoney ist die Re-Invest-Funktion. Hier werden die Zinserträge nach den Voreinstellungen gleich wieder reinvestiert, sobald ein Mindestbetrag von 25 Euro zustande kommt.

Die Service-Gebühr von einmalig 1% der Anlagesumme ist moderat. Den Kreditnehmern wird bei Auxmoney im Rahmen eines Sorglos-Pakets eine Restschuldversicherung angeboten, um sich selbst oder die Hinterbliebenen vor finanziellen Lasten im Ernstfall zu schützen. Das können etwa Arbeitsunfähigkeit oder gar der Tod sein. Dadurch wird aber auch der Anleger geschützt, der in den Kredit investiert. Darüber hinausgehende Sicherheiten gibt es auf Auxmoney aber nicht. Als Anleger muss man sich also hier stärker auf die vom Unternehmen selbst ermittelten Bonitätsangaben und die darauf basierende Einteilung in die Bonitätsklassen verlassen.

Der durchschnittliche Nominalzins liegt aktuell (Februar 2022) bei 9,60 %. Die durchschnittliche Rendite für den Anleger liegt bei 5%, wobei die Spanne je nach eingegangenem Risiko von 2% bis 7,5% reicht.

4. Von P2P-Krediten zum Kreditvermittler: Smava

Smava ist Deutschlands größtes und sicherlich auch bekanntestes Kreditportal. Das Berliner Startup ging 2007 als erster Betreiber eines deutschen Kreditmarktplatzes online. Seit 2012 kooperiert Smava mit der Fidor Bank und betätigt sich inzwischen nur noch als Vermittler von Bankkrediten. Da Smava einer der Pioniere in Deutschland im Bereich Privatkreditvermittlung war, hier eine kurze Rückschau.

Erfahrungsbericht zur Geldanlage bei Smava von Dominik Schuster (2007)

Ich habe bisher in zwei Kreditprojekte bei Smava jeweils 250 Euro investiert: Am 09. Oktober 2007 habe ich dem Smava-Mitglied Flocke 250 Euro für die Einrichtung eines Kinderzimmers geliehen (Zinssatz: 9% p.a.) und am 15. Oktober 2007 nochmal 250 Euro in das Projekt zum Dachausbau des Smava-Mitglieds loewemica investiert (Zinssatz: 12,5 % p.a.).

Tilgungsplan ja – Tilgung nein.

Der Tilgungsplan war bei beiden Projekten recht schnell verfügbar. Im Tilgungsplan kann ich sehen, wann ich welche Rate zu dem von mir mitfinanzierten Projekt erhalten werde. Schon bei meinem ersten Blick in die beiden Tilgungspläne war ich recht erstaunt: Die erste Rate bei beiden Projekten sollte erst am 02. Dezember 2007 beim Kreditnehmer eingezogen werden. Ich verstehe nicht ganz, warum das so lange dauert und das Kreditprojekt über einen Monat erstmal „brach“ liegt, bis die erste Rate eingezogen wird. Und warum ist bei beiden Projekten die Rate am selben Tag fällig trotz der zeitlichen Differenz?

Na ja, ganz so einfach ist Smava.de doch nicht zu verstehen. Man muss einfach etwas darauf vertrauen, dass das schon alles seine Richtigkeit hat.

Am 12.12.2007 (also nochmal 10 Tage später …) hat mir Smava dann die erste Rate aus den beiden Projekten inkl. Vorlaufzinsen überwiesen:

Immerhin: Das hat gut geklappt. Die Überweisung wurde auch automatisch ausgeführt – ich war bisher davon ausgegangen, dass mir das Geld erst auf meinem Smava-Konto gutgeschrieben wird und ich dann selber erst die Überweisung auf mein normales Girokonto verlassen muss. So ist es natürlich viel einfacher.

So funktionierte die Geldanlage in Kredite bei Smava

Für Anleger war es bei Smava notwendig, ein Konto bei der Smava Partnerbank Fidor Bank AG zu eröffnen. Sobald Geld auf dem Fidor-Konto war, konnte man in ein Kreditprojekt investieren. Auf dem Smava Kreditmarktplatz wurden alle noch investierbaren Kreditprojekte inklusive einer Beschreibung des Projekts angezeigt. Zusätzlich wurden weitere Infos über den potentiellen Kreditnehmer bereitgestellt, als erste Bewertungsgrundlage sozusagen.

Eine wesentlich wichtigere Rolle aber spielten natürlich die Bonitätsangaben. Mit drei Informationsquellen, SCHUFA-Bonität, KDF-Indikator und Zahlungsprofil war Smava hier recht breit aufgestellt.

Gebühren und Absicherung

Auf der Gebührenseite hingegen konnte die Plattform auf Dauer nicht mit den jüngeren Anbietern wie Mintos oder Iuvo * mithalten. Beim Zustandekommen eines Kreditvertrags wurde eine einmalige Gebühr von 1,35% des Betrags fällig. Dazu kommt eine Servicegebühr von 0,50 EUR monatlich. All das gibt es bei den beiden genannten Anbietern nicht.

Unser Fazit zu den Kreditplattformen: Iuvo ist aktuell der Dontox.de-Favorit für Geldanlage in Privatkredite

Zuallererst sollte man sich bei der Geldanlage über P2P Marktplätze der P2P Risiken bewusst machen und die direkt mit einzukalkulieren. Am einfachsten können Ausfälle durch die Streuung in mehrere Kreditprojekte aufgefangen werden – das geht bei vielen Anbietern auch einfach über einen digitalen Anlage-Manager, der das Geld automatisch investiert. Privatkredite sind als Diversifikation für die eigenen Geldanlagen eine gute Möglichkeit mit erhöhten Renditechancen.

Iuvo *Besonders attraktive Renditechancen bietet der Marktplatz Iuvo *. Ein großer Vorteil ist hier auch, dass ein Kreditgeber über den Sekundärmarkt seinen gewährten Kredit jederzeit wieder zu Geld machen kann, also flexibel bleibt. Außerdem gibt es bei Iuvo keine Extragebühren und ein sehr großes Angebot an Kreditprojekten sowie die Möglichkeit zu automatischen Investments mit Rückkaufgarantie.

Iuvo *Besonders attraktive Renditechancen bietet der Marktplatz Iuvo *. Ein großer Vorteil ist hier auch, dass ein Kreditgeber über den Sekundärmarkt seinen gewährten Kredit jederzeit wieder zu Geld machen kann, also flexibel bleibt. Außerdem gibt es bei Iuvo keine Extragebühren und ein sehr großes Angebot an Kreditprojekten sowie die Möglichkeit zu automatischen Investments mit Rückkaufgarantie.

Mintos ist – auch laut unserem Mintos Erfahrungsbericht – eine ordentliche Kreditplattform, mit der sich durchaus Rendite erzielen lässt. Aufgrund der momentanen Umstrukturierung muss aber abgewartet werden, wann und ob eine Engagement auf dieser Plattform weiterhin zu empfehlen ist.

In Deutschland ist unserer Meinung nach daneben noch mit Einschränkungen auch Auxmoney.de zu empfehlen, wenn man Geld in Kredite anlegen will oder selbst einen Privatkredit benötigt. Allerdings fehlt hier eine zusätzliche Sicherheit durch den Anlegerpool und die durchschnittlichen Renditen sind deutlich niedriger als bei Mintos oder bei Iuvo. Außerdem liegt die Mindestanlagesumme bei hohen 2.500 Euro. Der deutsche Pionier Smava ist selbst nicht mehr im Peer-to-Peer-Kreditmarkt aktiv.

P.S.: Auch bei P2P-Geldanlage: Besteuerung nicht vergessen!

Als Anleger darf man die Versteuerung der Gewinne aus Smava, Auxmoney oder dem Tipp Iuvo * nicht vergessen. Gemäß § 20 EStG müssen die Kreditzinsen versteuert werden, wobei Kapitalerträge aktuell pauschal mit 25 Prozent Abgeltungssteuer (zuzüglich Solidaritätszuschlag und evtl. anfallende Kirchensteuer) zu versteuern sind. Wer nicht über den Sparerpauschbetrag kommt, der braucht natürlich keine Steuern zu zahlen. Anders als Gewinne beim Aktienhandel, die direkt abgeführt werden, müssen die Zinserträge in diesem Fall in der Einkommensteuererklärung deklariert werden, weil ein Steuerabzug an der Quelle nicht möglich ist. Genaue Informationen zur Versteuerung gibt es beim Steuerberater oder dem Finanzamt.

Kommentar schreiben